摘要:2020年,全球集装箱航运市场行情先抑后扬,新造船市场行情实现回升,主要集装箱船船东业绩大幅改善,中日船企激烈角逐新造船市场,主要班轮公司重新启动新造船计划。从未来发展趋势来看,随着疫情逐步缓解,集装箱海运贸易将重回增长轨道,预计2021年全球集装箱海运量增长5.0%,而全球集装箱船船队运力增速约为3.4%,集运市场供需关系将明显改善。随着航运市场行情大幅改善,全球集装箱造船市场也将迎来新一轮的订单潮。

关键词:集装箱船;航运市场;造船市场;市场展望

一、2020年全球集装箱航运市场形势

( 一 ) 全球经济大幅萎缩

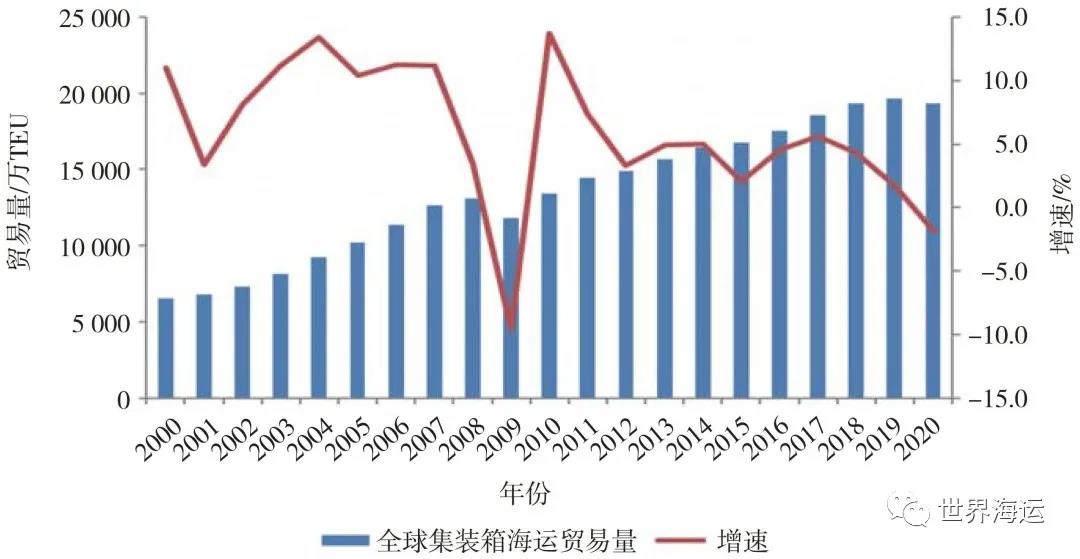

2020年,受新冠肺炎疫情影响,全球经济出现大幅下滑。IMF在2020年10月发布的《世界经济展望》中预计,2020年全球经济将萎缩4.4%,这也是自上世纪30年代以来最严重的一次全球经济大滑坡。经济合作与发展组织 ( OECD ) 2020年12月预测,2020年全球经济增长将萎缩4.2%。同时,全球贸易在2020年经历了新冠肺炎疫情打击之后,未来复苏前景也将充满波折。10月份,世界贸易组织 ( WTO ) 预测,2020年全球货物贸易量将萎缩9.2%。在此背景下,2020年全球集装箱海运贸易出现大幅下滑,全年集装箱海运量仅为1.93亿TEU,年度增长率降至-1.9%,这也是继2009年以来,全球集装箱海运贸易量再度出现负增长 ( 2009年为-9.5% )。2000年以来全球集装箱海运贸易量情况见图1。

( 二 ) 全球集装箱航运市场实现强势反弹

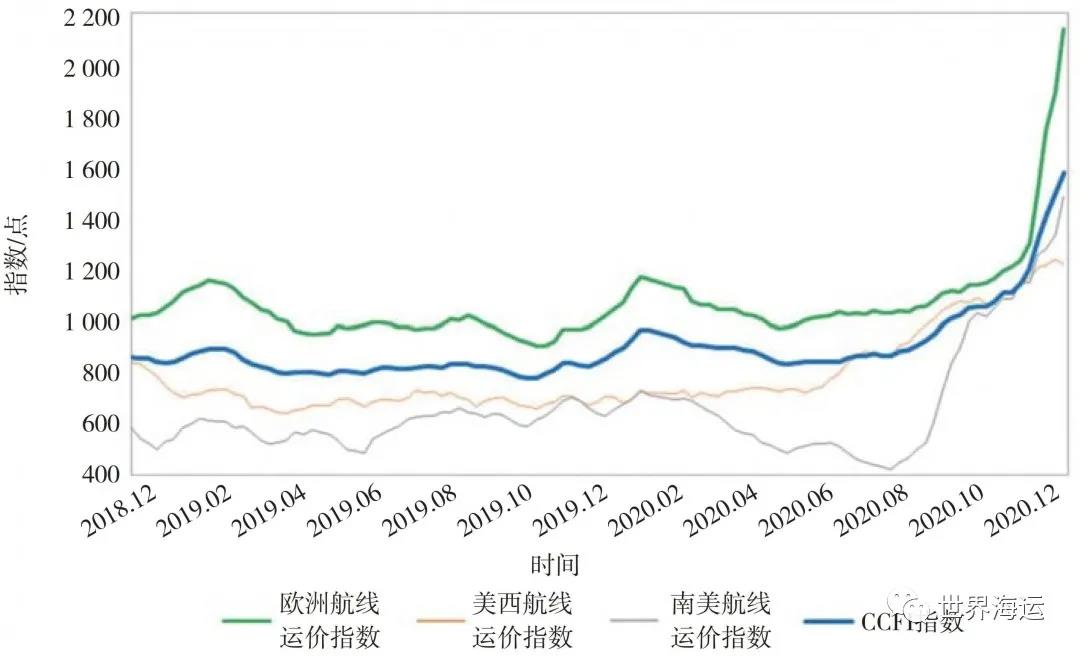

2020年,国际集装箱航运市场先抑后扬,并实现了强势反弹。上半年,受新冠肺炎疫情影响,世界各国严守防疫措施,加之终端消费需求不足,国际贸易发展受阻,集运市场走势疲软,运力停航与舱位闲置局面严重。三季度,随着全球疫情得到一定程度缓解,集运市场企稳回升。四季度,欧美疫情发酵,刺激生活和医疗商品等刚需集中释放,运输需求持续高位运行,尤其是2020年12月,中国出口集装箱运价指数 ( CCFI ) 一路走高,创2005年以来的新高。总体来说,2020年度CCFI维持在830~1 600点之间,平均值为971点,同比上涨14.0%;主要航线方面,欧洲航线、北美航线以及南美航线的运价指数平均值分别为1 135点、886点和717点,同比分别上涨3.8%、27.1%和25.2%。2018年12月—2020年12月中国出口集装箱运价指数变化见图2。

( 三 ) 全球主要班轮公司业绩大幅提升

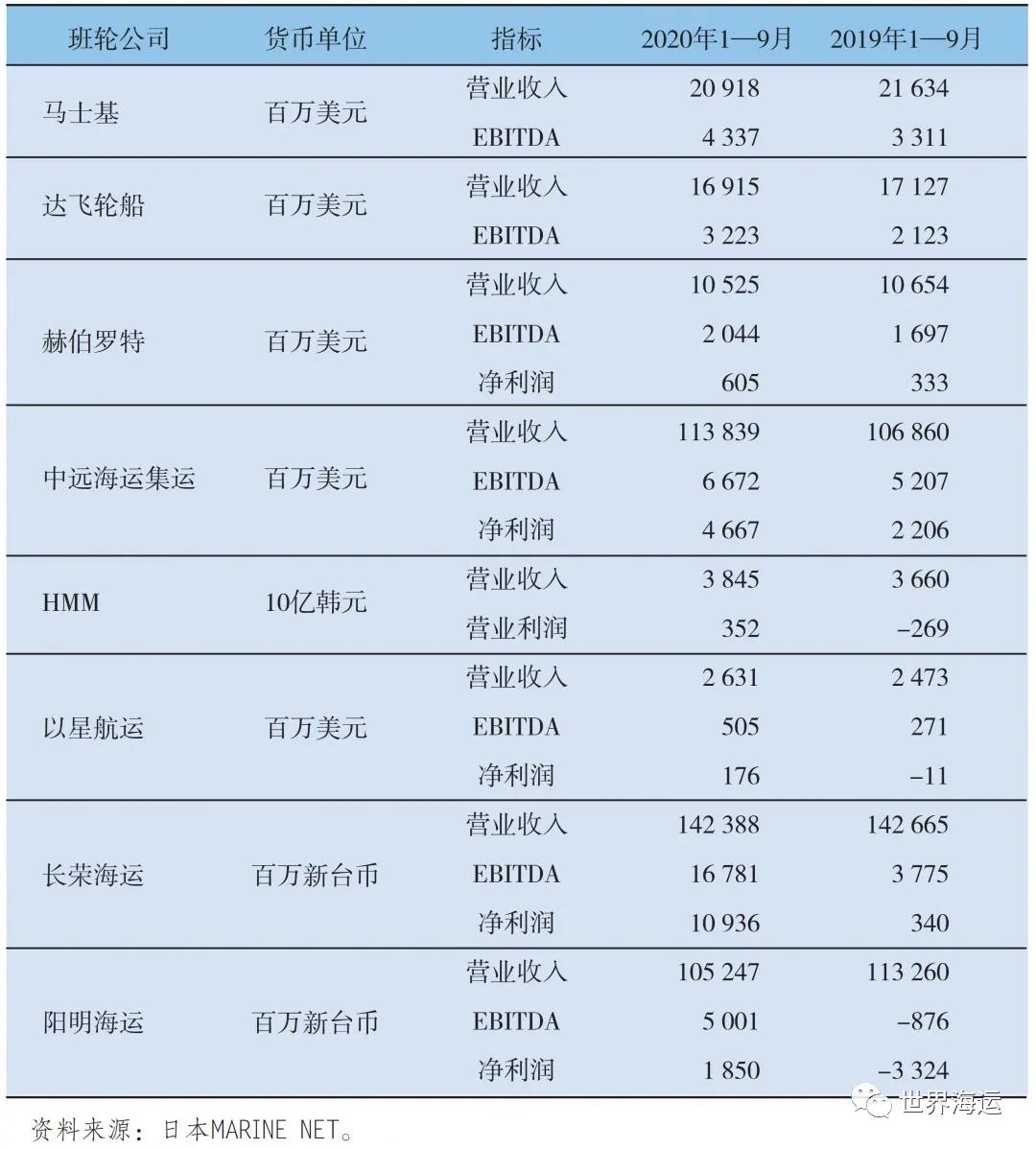

2020年以来,尤其是在2020年下半年全球集运市场强势复苏行情带动下,全球集运行业经营业绩大幅提升,许多班轮公司的业绩还创造了近年来的新高。具体来看,在严格的成本控制、灵活的运力部署以及进一步推行数字化服务等举措下,2020年前三季度,马士基航运实现营业收入209.18亿美元,EBITDA ( 税息折旧及摊销前利润 ) 43.37亿美元。其中,三季度马士基航运EBITDA达到 18.05亿美元,EBITDA利润率高达25.4%。2020年前三季度,达飞轮船营业收入为169.15亿美元,EBITDA32.23亿美元。其中,三季度达飞轮船实现营业收入80.9亿美元,同比增长6.1%;EBITDA17亿美元,同比增长68%。前三季度,赫伯罗特实现营业收入105.25亿美元;净利润6.05亿美元,同比增长81.7%。其中,三季度赫伯罗特的营业收入为35.19亿美元,净利润为2.9亿美元,净利润较去年同期大幅增长。受三季度业绩带动,长荣海运2020年前三季度净利润达新台币109.36亿元,同比增长3 116.5%。HMM、以星航运和阳明海运等则在2020年前三季度成功实现扭亏为盈。2020年前三季度全球主要班轮公司经营业绩情况见表1。

表1 2020年前三季度全球主要班轮公司经营业绩情况

值得注意的是,全球集装箱航运市场行情的强势反弹,也让全球相关研究机构迅速调整了预测。2020年4月,知名航运咨询机构Sea-Intelligence曾预测,在集运市场最坏的情况下,由新冠肺炎疫情导致的运输需求下降,可能给整个集运业带来230亿美元的损失。而随着全球集装箱航运市场行情的复苏,Sea-Intelligence一改此前预测,预计2020年集运业的息税前利润将达到142亿美元。

( 四 ) 全球集装箱航运市场集中度再度提升

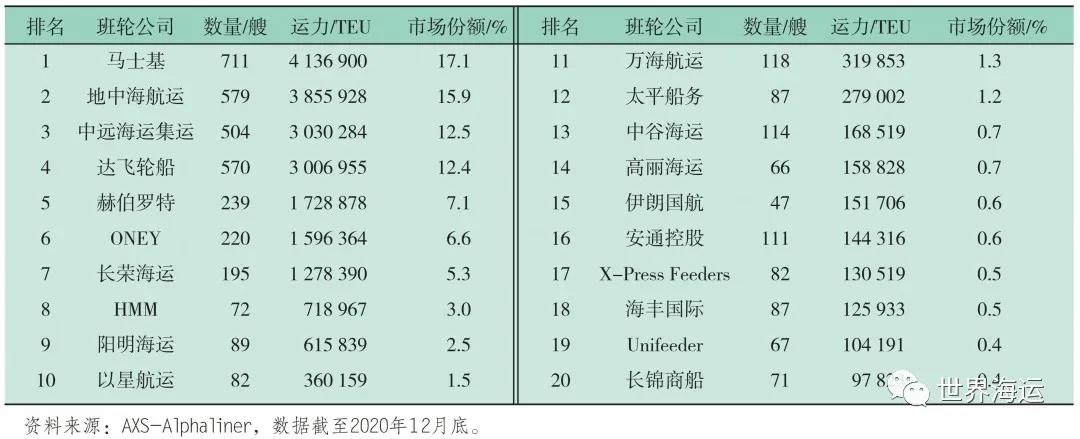

2020年,全球集装箱航运市场集中度再度提升。根据法国知名海事咨询机构AXS-Alphaliner的统计数据,截至2020年12月底,全球前十大班轮公司运力的市场份额合计达到83.9%,较2019年底的83.0%提高了0.9个百分点;前20大班轮公司的市场运力份额更是达到90.9%。其中,马士基航运、地中海航运和中远海运集运是全球班轮公司前三甲,运力规模分别为711艘、413.7万TEU,579艘、385.6万TEU和504艘、303.0万TEU,市场份额分别为17.1%、15.9%和12.5%。法国达飞轮船、德国赫伯罗特、日本ONE、中国台湾长荣海运、韩国HMM、中国台湾阳明海运和以色列以星航运7家班轮公司运力规模则依次位居第4至第10位。全球主要班轮公司运力排名情况见表2。

表2 全球主要班轮公司运力排名情况

( 五 ) 全球集运行业合作不断加强

2020年底,在韩国政府的支持下,HMM ( 前现代商船 )、长锦商船 ( Sinokor )、SM商船 ( SMLine )、泛洋海运 ( Pan Ocean )、兴亚航运 ( Heung-A Line ) 等5家韩国海运企业组建“韩国型海运联盟 ( K-Alliance )”,旨在增强东南亚航线的竞争力,这也是韩国海运史上首次组建企业联盟。

韩国HMM还与达飞集团达成协议,将其全资拥有的西班牙南部集装箱码头Total Terminal International Algeciras ( TTI Algeciras ) 的部分股权出售给达飞集团。TTI Algeciras码头由HMM和HMM旗下子公司HTAlgeciras共同拥有。交易完成后,HMM仍是该码头的最大股东。HMM方面表示,希望本次与达飞集团的战略合作,可以产生巨大的协同效应,通过货量的提升来提高盈利水平与运营能力。

二、2020年全球集装箱船造船市场形势

( 一 ) 全球集装箱船新造船市场行情实现回升

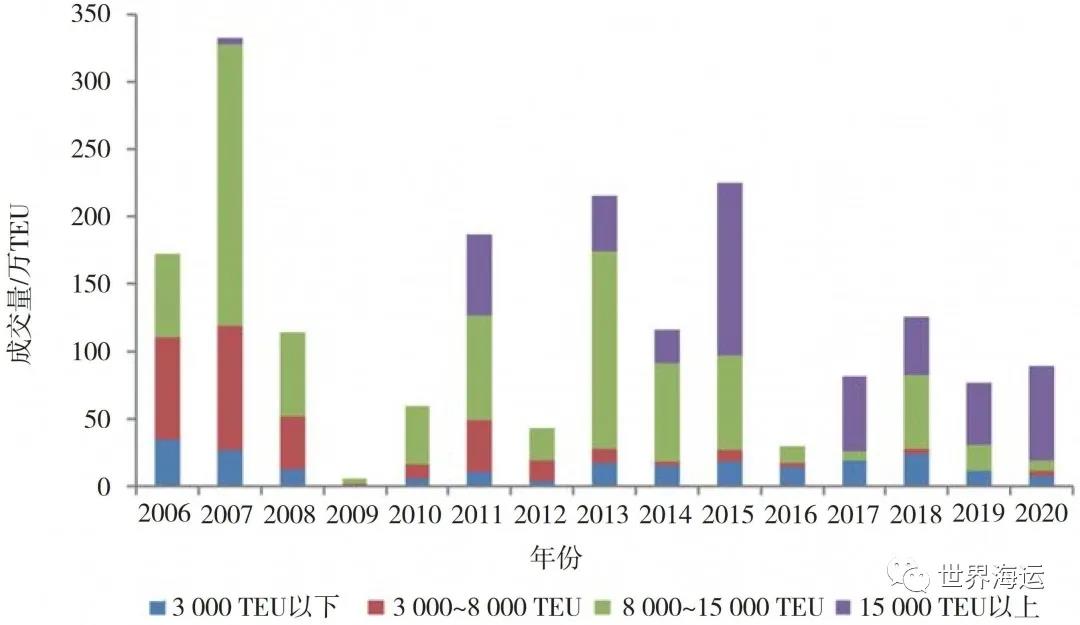

2020年,全球集装箱船新造船市场行情实现回升。据统计,2020年,全球集装箱船市场共成交新船89艘、89.3万TEU,以TEU计,同比增长16.4%。具体订单包括26艘超巴拿马型箱船、12艘新巴拿马型箱船、44艘支线型箱船以及7艘中型箱船。受新冠肺炎疫情影响,2020年上半年,全球主要集装箱船船东新船投资热情不足,仅成交新船20艘、18.5万TEU,同比大幅下降34.3%;进入下半年以来,随着全球集装箱航运市场行情的迅速改善,主要船东积极重返新造船市场,7—12月共成交新船69艘、70.8万TEU,同比增长45.8%。值得注意的是,在2020年全球集装箱船市场成交船型中,万箱级以上的超大型集装箱船的订造占比高达87.3%;15 000 TEU以上超巴拿马型集装箱船的订造占比达到78.3%,同比增长52.3% ( 以载箱量计 )。2006年以来全球集装箱船新船成交情况见图3。

图3 2006年以来全球集装箱船新船成交情况

资料来源:克拉克松

( 二 ) 集装箱船新船价格持续小幅下滑

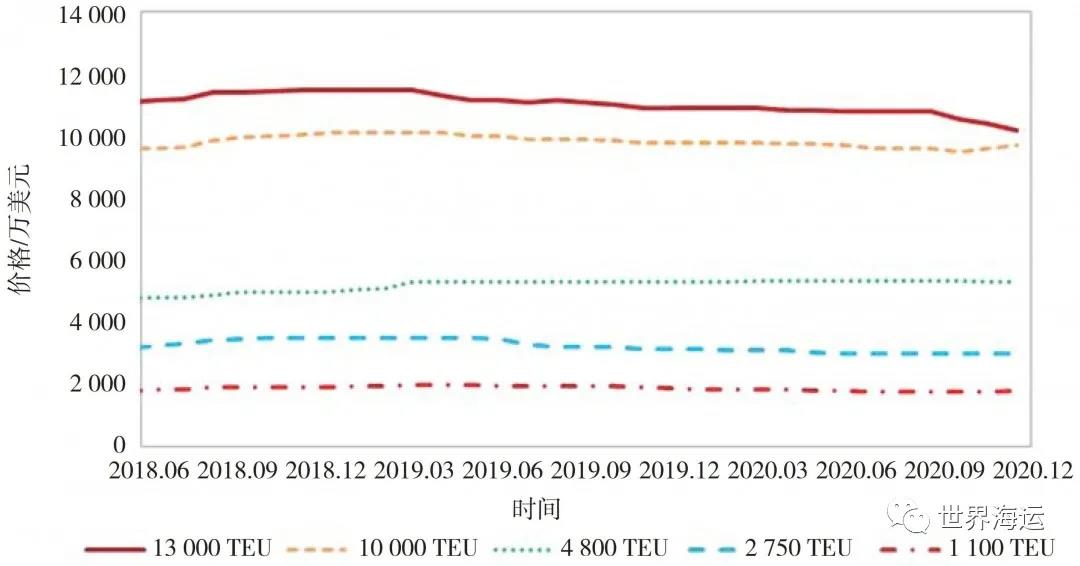

2020年,全球集装箱船市场新船价格小幅下滑。2020年以来,新船订单持续匮乏,行业竞争日趋激烈,低价成船厂抢单的重要策略。在此背景下,新船价格持续低迷,截至2020年12月底,克拉克松集装箱船新船价格指数为75点,较去年同期下降4点。从具体船型情况来看,截至2020年12月底,10 000 TEU和13 000 TEU超大型集装箱船的新船价格分别为9 700万美元和10 200万美元,较去年同期分别下降1.0%和6.4%;4 800 TEU中型集装箱船和1 100 TEU、2 750 TEU支线型集装箱船新船价格分别为5 300万美元、1 800万美元和3 000万美元,分别较去年同期持平、下降4.8%和下降4.0%。集装箱船典型船型新船价格变化情况见图4。

从具体成交价格来看,超大型集装箱船方面,德国赫伯罗特在韩国大宇造船海洋下单订造的6艘LNG动力23 500 TEU超大型集装箱船,单船价格约为1.64亿美元;地中海航运在大宇造船海洋订造的2艘23 656 TEU超大型集装箱船单船价格约为1.52亿美元;Zodiac Maritime在大宇造船海洋订造的4艘15 000 TEU集装箱船单船价格约为1.083亿美元;东方海外在大连中远海运川崎和南通中远海运川崎订造的12艘23 000 TEU集装箱船新船价格为1.56亿~1.58亿美元。支线型集装箱船方面,海丰国际在江苏新扬子订造的批量1 800 TEU集装箱船,单船价格约为2 100万美元。

( 三 ) 中韩船企激烈角逐集装箱船市场

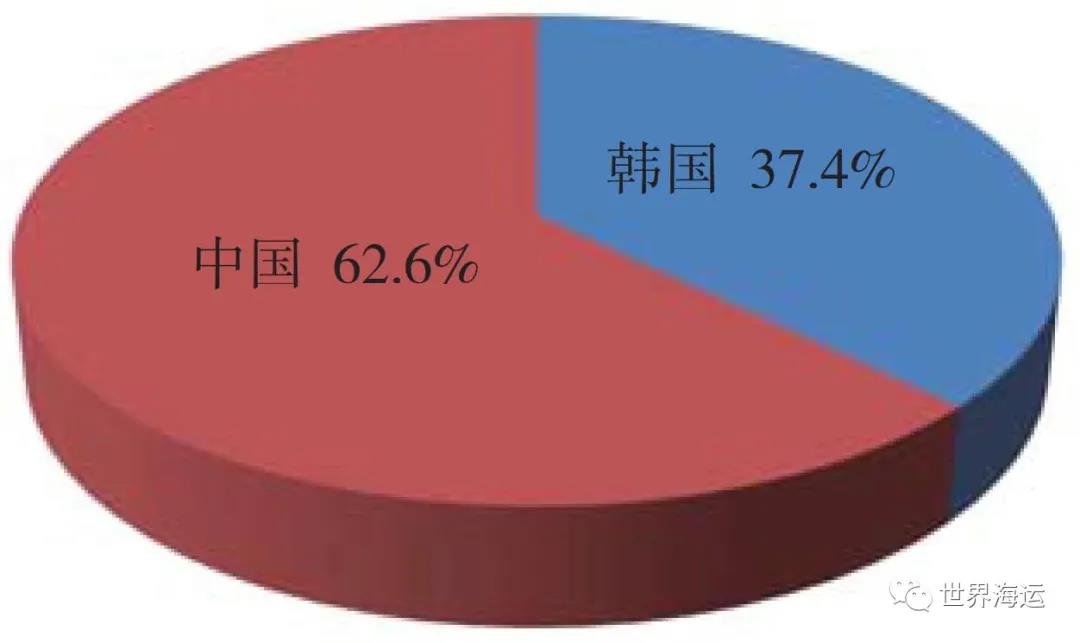

2020年,中韩两国造船企业在集装箱船市场展开了激烈角逐。近年来,我国船企在集装箱船尤其是超大型集装箱船设计建造方面能力大幅提升,已获得了全球主流班轮公司的高度认可。据统计,2020年,中韩两国造船企业集装箱船接单规模分别达到68艘、55.9万TEU和21艘、33.4万TEU,占比分别为62.6%和37.4%,中国造船企业接单超过韩国25.2个百分点,成为全球集装箱船建造市场的最大赢家。韩国方面,共有大宇造船海洋、现代三湖、大鲜造船和现代尾浦4家造船企业斩获集装箱船订单,其中,大宇造船海洋共接获14艘、27.8万TEU的新船订单,成为全球承接集装箱船新船订单最多的造船企业,全球市场份额达到31.2%。中国船厂方面,共有14家造船企业承接了集装箱船订单,主要包括大连中远海运川崎、南通中远海运川崎、扬子鑫福、沪东中华和江南造船集团等,其中,扬子鑫福承接了2艘24 000 TEU超大型集装箱船,扬子江船业也成为中国首家建造20 000 TEU以上超大型集装箱船的民营船企。2020年全球集装箱船新船订单承接船厂国家分布情况见图5,2020年全球集装箱船新船承接船厂情况见表3。

表3 2020年全球集装箱船新船承接船厂情况

( 四 ) 航运公司重启大船订造计划

2020年,全球共有21家船东投资订造集装箱船新船,船东主要来自中国香港、中国大陆、德国以及英国等国家和地区,前10家船东的投资订造规模达到64艘、85.2万TEU,占比高达95.4%。其中,东方海外在大连中远海运川崎和南通中远海运川崎共订造了12艘23 000 TEU超巴拿马型集装箱船,成为今年集装箱船造船市场投放新船订单规模最多的船东,全球市场份额达到30.9%。交银租赁和赫伯罗特分别投放了6艘、14.5万TEU和6艘、14.1万TEU的新船订单,船型分别为23 500 TEU和24 000 TEU超大型集装箱船,全球市场份额分别为16.2%和15.8%。此外,Zodiac Maritime、地中海航运以及海丰国际等也投放了批量订单。2020年全球集装箱船新船订单前10家下单船东情况见表4。

表4 2020年全球集装箱船新船订单前10家下单船东情况图片

三、后市展望

( 一 ) 全球集装箱航运市场行情将出现明显改善

展望2021年,随着全球疫情步入拐点,各国政府将逐步放松防控措施,各地封锁解除后复工复产陆续展开。再考虑到美国大选尘埃落定,拜登执政后,恢复经济成为其首要任务,各项刺激政策将陆续出台,美国经济可能由弱复苏转为中强度复苏,从而带动世界经济逐步回归疫情暴发前水平。因此预计,2021年世界经济运行可能于年中后出现复苏态势,并进入较为稳定的整体性复苏阶段。贸易方面,世贸组织预测,2021年全球货物贸易量将增长7.2%,但贸易规模将远低于疫情前水平。从全球集装箱航运市场未来发展趋势来看,集装箱海运贸易将重回增长轨道,预计2021年增速约为5.0%。运力方面,根据手持订单的交付期安排以及对老旧船舶拆解的预期,预计2021年全球集装箱船船队运力增速约为3.4%,航运市场供需关系将出现明显改善。

( 二 ) 全球集装箱船造船市场将迎来新一轮订单潮

在全球集装箱航运市场行情大幅改善的情况下,航运公司收益颇丰,支撑了船东投资信心重建,部分船东将重启此前搁置的新船尤其是超大型集装箱船订造计划,预计全球集装箱船造船市场将迎来新一轮的订单潮。2020年12月底,ONE已宣布与日本正荣汽船签署了6艘24 000 TEU集装箱船的定期租船合同,租期15年。这6艘新船将由今治造船和日本联合造船合作建造,计划在2023年至2024年陆续交付。长荣海运表示将订造6+4艘15 000 TEU集装箱船,希腊船东Costamare也已经就订造6艘15 000 TEU集装箱船联系多家船企,与此同时,以星航运正在全球范围内积极询价。除超大型集装箱船之外,近年来全球区域贸易尤其是亚洲内区域贸易活跃,而现有船队船舶较为老旧,且对新航线适用性有限,因此3 000 TEU以下的支线型集装箱船需求仍较为可观。

从船型技术发展趋势来看,未来集装箱船技术发展特点将主要集中于大型化、绿色化和智能化三个方面。集装箱船大型化对全球班轮航线布局和集装箱运营模式将产生深远的影响。大型集装箱船在带来规模经济效益的同时,由于航道水深等自然条件的限制,也对基于航道通过能力和港口接卸能力的航线规划、枢纽港选择等提出更高的要求。此外,船舶大型化到一定程度,其规模经济效应也会被增大规模所带来的负面效应逐渐抵消。绿色化方面,从环保节能设备和技术的应用性来看,线型优化、主机节能、推进效率提高、压载水处理、环保涂层、废能利用等方面的技术都已经逐步应用于新造船中,并且在不断优化和成熟。智能化方面,从目前国内外相关企业和机构针对智能船舶开展的研究来看,主要集中在智能航行、智能机舱、智能能效管理和智能集成平台中的相关产品和技术上。

粤公网安备 44030302001732号

粤公网安备 44030302001732号